プロミスで枠いっぱいまで借りてるけど、アイフルでも借りれるの?

すでにカードローンでお金を借りてる。限度額いっぱいまで借りているけれど、さらにお金が必要に。。。

安心してください!

借金があっても借りれるカードローンはあります。

他社で借金があっても借りれるカードローン

| カードローン | 主な特徴 |

|---|---|

プロミス | 銀行カードローンやアコムで借りた人が次に選ぶカードローン。2020年3月期の審査通過率は大手5社ではNo.1。※お申込み時間や審査によりご希望に添えない場合がございます。 |

アイフル | 他の大手に比べて他社からの「借り換え・おまとめ」にも積極的。他社借入ある人に特におすすめ。 |

アコム | 初めてのカードローンがアコムという人も多いが他社借入中の方も審査可能。銀行カードローンやプロミスで借りている人にオススメ。 |

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

すでにカードローンで借金がある他社借入中の人でも、現在の収入と借入・返済状況によっては消費者金融系カードローンなら新規契約も可能です。

カードローンの他社借入中の方の申込対応は、大まかに分けると以下のようになります。

| 金融会社 | 他社借入の対応 |

|---|---|

| 銀行カードローン | 金融庁の監視もあり現在は他社借入が1件でもあると厳しい。 |

| 大手消費者金融 | 他社借入1件、2件までは問題ないが3件あると審査が厳しい。すでに3件ある方は貸金業法に基づく借換ローン(おまとめローン)がおすすめ。 |

銀行カードローンは他社借入ある人には審査が厳しい

銀行カードローンは2017年の過剰融資問題以降、金融庁の監督下で業界自主規制・貸付自粛が進められ、他社借入がある人には審査が厳しくなっています。

銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用元:銀行による消費者向け貸付けに係る申し合わせについて【別添資料】 | 平成29年 | 一般社団法人 全国銀行協会

さらに銀行カードローンの融資上限枠の設定についても自行・他行カードローンと貸金業者での借入を勘案するとしている銀行が120行中102行に及ぶという調査結果もあります。

参照:銀行カードローンのフォローアップ調査結果について:令和元年9月18日|金融庁

管理人

管理人他社借入がある人にとっては審査も厳しく、融資枠も期待できないのが今の銀行カードローンと言えますね。

他社借入あっても借りれる人は実際にはとても多い

しかし「銀行カードローンで借金があり、消費者金融でも借りている」といった、複数のカードローンで借入がある人は実際には数多くいます。

画像引用元:貸金統計データ|指定信用情報機関のCIC

消費者金融やクレジットカード会社のほとんどが登録し、審査時に信用情報の照会を行う指定信用情報機関のCICの公表データによると、複数の借入がある人(2件〜)は2020年4月20日の時点でも全国で370万人に上るのがわかります。

現在の収入や借入・返済状況によりますが、他社借入が1件、2件程度なら借金があっても借りれるカードローンは大手消費者金融を中心にいくつもあります。

現在の他社借入件数が3件、4件、5件と借入が多い人は、大手消費者金融で普通に借りるのは難しいかもしれません。

しかしそれでも「おまとめローン」や「中小の消費者金融」をはじめ、お金を借りる方法が全くないわけではありません。

状況別にわかりやすく解説していきますね。

他社借入ある人の2件目、3件目のカードローンは金融グループで選ぼう!

アコム、プロミス、アイフル、SMBCモビットなど、消費者金融系カードローンは大手だけでもいくつかあります。

すでにカードローンでお金を借りている方が別の消費者金融系カードローンでお金を借りたい場合、どこを選ぶのがベストでしょうか。

そのヒントは消費者金融各社が所属している金融グループにあります。

| カードローン | 所属グループ |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| プロミス | SMBCグループ |

| SMBCモビット詳細 | SMBCグループ |

| アイフル | アイフルグループ |

| レイク | SBI新生銀行グループ |

大手消費者金融のカードローンが属する金融グループは2023年12月現在、このようになっています。

プロミス(SMBCコンシューマーファイナンス株式会社)とSMBCモビット(三井住友カード株式会社)はどちらも同じSMBCグループです。

さらにSMBCモビットは三井住友フィナンシャルグループの100%子会社で、この2社はとても密接な関係にあります。

現在プロミスからお金を借りている人がSMBCモビットで新たにお金を借りたいと思っても、この2社は大元が一緒なので同じ会社に借金を申し込むような形になります。

そのため審査に通る可能性も貸付金額もあまり期待はできないでしょう。

このように、他社借入がある人の新たな借入先は、現在利用中のカードローンと金融グループが被らないところを選ぶのが基本です。

プロミスに他社借入がある人なら、SMBCモビット以外のアコム、アイフルなどがよいのです。

プロミスとアコムの両方で借りている人なら、次はSMBCモビットではなく独立系金融グループのアイフルを選べばOKですね。

他社借入に銀行カードローンがある人も次の借入先は金融グループが異なるところを!

今、銀行カードローンで他社借入がある人もこの金融グループの表を参考にして、次の借入先を選ぶのがおすすめです。

三井住友銀行カードローンで借りている人ならSMBCグループ以外の消費者金融系カードローン、アコムやアイフルを選ぶのがベストです。

新生銀行カードローンレイクで借入のある人は、同系列で借りやすそうだからとレイクALSAヘ申し込むのは絶対に避けるべきです。

簡単にまとめると以下の表のようになります。参考にしてください。

| 現在利用中の 銀行カードローン | 金融グループの異なる 消費者金融 |

|---|---|

| 三菱UFJ銀行バンクイック (三菱UFJフィナンシャル・グループ) | プロミス、SMBCモビット、アイフル |

| 三井住友銀行カードローン (SMBCグループ) | アコム、アイフル |

| みずほ銀行カードローン (みずほフィナンシャルグループ) | プロミス、アコム、アイフル |

| 新生銀行カードローンレイク 新生銀行グループ | プロミス、アコム、アイフル |

他社借り入れあっても借りるには収入証明書類が必要!

2社目、3社目のカードローンを申し込む場合、運転免許証などの本人確認書類以外にも、収入証明書類の提出が求められます。

特にプロミス、アコムなどの消費者金融系カードローンでは、現在の借入額と新たに申し込む希望額の合計が100万円を超える方は、必ず収入証明書類の提示を求められます。

これは消費者金融各社が独自に提出を求めているものではなく、貸金業法でそのように定められているためで、避けることはできません。

参照:年収を証明する書類とは【貸金業界の状況】 | 日本貸金業協会

借入件数の多い方が中小消費者金融やおまとめローンを利用してお金を借りる場合も収入証明書類は必要になってきます。

収入証明書類は忘れずに準備してください。

ここ多くの方にとっていちばん用意しやすい収入証明書類は直近の給料明細書でしょう。これを忘れずに準備してください。

他社借入が銀行カードローンの人がお金を借りるには

今現在、他社借入が銀行カードローン1件だけの方が次に借りるなら、別の銀行カードローンではなく消費者金融系カードローン(プロミス、アコム、アイフル、SMBCモビットなど)がおすすめです。

銀行カードローンの方が金利は低いですが、よほど属性が良く年収の多い方でない限り、今は2社目の銀行カードローンは審査に通らないことが多いからです。

銀行カードローンからの2社目に人気!

| カードローン | 主な特徴 |

|---|---|

プロミス | 銀行カードローンやアコムで借りた人が次に選ぶカードローン。2020年3月期の審査通過率は大手5社ではNo.1。※お申込み時間や審査によりご希望に添えない場合がございます。 |

アイフル | 他の大手に比べて他社からの「借り換え・おまとめ」にも積極的。他社借入ある人に特におすすめ。 |

アコム | 初めてのカードローンがアコムという人も多いが他社借入中の方も審査可能。銀行カードローンやプロミスで借りている人にオススメ。 |

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

銀行カードローンからの2社目に人気なのは大手消費者金融の安心感のあるカードローンです。

1社目の保証会社になっていない消費者金融を選ぶのがポイントです。

プロミスは無人契約機の多さや振込手数料無料など使い勝手の良さで一番人気があります。

今、銀行カードローンでの借入がある方は、消費者金融より審査が厳しいとされる銀行カードローンの審査に通った実績があるわけです。現在の借入で返済状況に問題がなければそんなに心配はいりませんよ。

銀行カードローンからの2社目は1社目の保証会社ではない消費者金融を!

銀行カードローンで借りている方が2社目の借入先を考えるとき、注意したいのは審査を受け持つ保証会社が消費者金融の会社になっていることが多い点です。

例えば三井住友銀行カードローンの保証会社はプロミスのSMBCコンシューマーファイナンス株式会社です。

銀行カードローンからの2社目として消費者金融のカードローンで借りる場合、1社目の保証会社になっている消費者金融は避けた方がよいです。

というのも、保証会社になっている消費者金融にとっては自社のカードローンでも融資をすると、銀行カードローンの保証額と合わせたトータルの貸付リスク金額が増えることになります。

すると、2社目のカードローン申し込みでは審査に通らない、融資額が少なくなるといった可能性が出てきます。

そのため2社目となる消費者金融のカードローンは、今借りている銀行カードローンの保証会社になっていないところを選ぶのがよいのです。

主な銀行カードローンの保証会社は以下の通りです。

みずほ銀行カードローンで借りている方は保証会社はオリコなので、どの消費者金融を選んでも大丈夫です。

主な銀行カードローンの保証会社一覧

| 銀行カードローン | 保証会社 |

|---|---|

| 三菱UFJ銀行カードローン | アコム株式会社(アコム) |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミス) |

| 住信SBIネット銀行 | SMBCコンシューマーファイナンス株式会社(プロミス) |

| 新生銀行カードローンレイク | 新生フィナンシャル株式会社(レイクALSA) |

| オリックス銀行カードローン | 新生フィナンシャル株式会社、オリックス・クレジット株式会社 |

銀行カードローンで年収の1/3以上借りていても消費者金融で借りれるの?

銀行カードローンで借入をしている方の場合、すでに銀行カードローンで年収の1/3に相当する金額を借入していることも少なくないです。

年収300万円の方なら、銀行カードローンで100万円借りていたら、すでに年収の1/3相当の借金があることになります。

プロミスなどの消費者金融系カードローンは貸金業法により、年収の1/3以内の金額に貸付金額が制限されています(総量規制)。

しかし銀行と消費者金融では管理する法律が異なっています。

銀行:銀行法

消費者金融:貸金業法

このように貸金業法で規制されているのは消費者金融系カードローンで、銀行カードローンは貸金業法ではなく銀行法で管理されています。

そのため銀行カードローンですでに年収の1/3に相当するお金を借りているとしても、消費者金融やカードキャッシングでの借入がなければ、貸金業法による総量規制の範囲では「まだお金を借りていない」ということになるのです。

もちろんプロミスやアイフルなども審査の際は銀行カードローンでの借入・返済状況の参照ができるので、あなたの現在の借入・返済状況を踏まえた初回融資額が設定されます。

「銀行カードローンで年収の1/3以上の借入があるから消費者金融では絶対に借りられない」というわけではありません。そこは安心してください。

銀行カードローンからの2社目におすすめ

| カードローン | 主な特徴 |

|---|---|

プロミス | 銀行カードローンやアコムで借りた人が次に選ぶカードローン。2020年3月期の審査通過率は大手5社ではNo.1。※お申込み時間や審査によりご希望に添えない場合がございます。 |

アイフル | 他の大手に比べて他社からの「借り換え・おまとめ」にも積極的。他社借入ある人に特におすすめ。 |

アコム | 初めてのカードローンがアコムという人も多いが他社借入中の方も審査可能。銀行カードローンやプロミスで借りている人にオススメ。 |

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

消費者金融2社で他社借入ある人がお金を借りるには

今現在、プロミス、アイフル、アコム、SMBCモビットといった消費者金融のみで2件の他社借入のある方が新たに借りるなら、他社からの借り換えができるカードローンがおすすめです。

借り換えでカードローンを利用するのは、当然ながら初めて借金をする方ではなく、すでに他社でカードローンの借金がある方です。つまり、

借り換えOK=他社借入中もOK

ということ。

現在消費者金融で借入がある方も、借り換えができるカードローンなら他社借入ありなのを理由に審査に落ちる可能性は低いのです。

年率3.0〜17.5%。大手で唯一、クレカのリボ払い残高と銀行カードローンでの借金の借り換えも可能。100万円以上の借り換えは貸金業法により最大でも年率15%です。ネットで通常のローン申し込み後、オペレーターからの電話着信時に「他社からの借り換えのため、借り換えMAXに申し込みたい」と告げると詳しく案内してもらえます。

他社からの借り換えができるカードローン申込みは、現在の借入金額にもよりますが、年収300万円を境に審査通過率が極端に下がる傾向にあります。

例えば東京スター銀行おまとめローンは年収200万円以上あること、アルバイトや自営業ではなく会社員・派遣社員・契約社員などで安定した給与所得があることが申し込みの必須条件にもなっています。

お申し込み時、満20歳以上、65歳未満の方

引用元:スターワン乗り換えローン|東京スター銀行

給与所得者の方(正社員・契約社員・派遣社員の方)

年収200万円以上の方

保証会社(株式会社東京スター・ビジネス・ファイナンス)の保証が受けられる方

審査に通過するには、やはりそれなりの収入があることが絶対条件となります。その上で現在の消費者金融1社あるいは2社での借入を借り換え可能なカードローンに借り換えるのです。

「今アコムで50万円借りているけどさらに50万円借りたい」

「プロミスとアイフルで合計100万円借りているけどまだお金が必要」

そんな方も借り換え目的で申し込むのがおすすめです。

消費者金融での借金を銀行カードローンや借換ローンに借り換えることで、現在借りている消費者金融の融資枠にも余裕が生まれます。

借り換え目的であれば現在の借入を理由に審査落ちする可能性は低く、さらに限度額もある程度つけてもらいやすいというわけです。

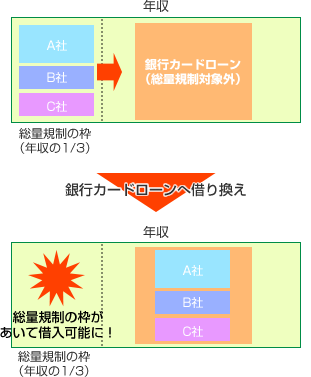

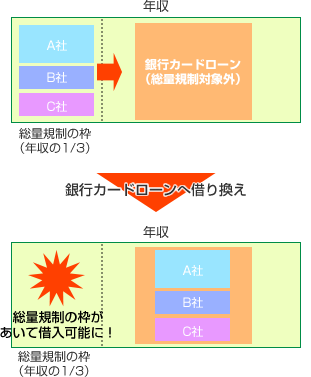

借り換え後は総量規制の枠も復活する!

消費者金融ですでに年収の3分の1近い借入がある方は、まず現在の借入を借換ローンや銀行カードローンへ借り換えるのがおすすめです。

そうすれば、現在利用中の消費者金融系カードローンの年収の3分の1という総量規制の範囲内での借入は、銀行カードローンからの借入で返済することによって、再び融資枠が復活します。

総量規制で制限されている消費者金融での借入を、総量規制とは無関係で借りれる借換ローンや銀行カードローンに借り換えて、借金を移動させるのです。

今の消費者金融での借入枠に再び余裕ができるので、再びお金が必要になった場合でも追加の借入ができるようになります。

借換ローンや銀行カードローンを利用して総量規制の枠に余裕を作るこの方法は、結果的に借金の総額が増えることにもなりかねません。返済計画はしっかり立てましょう。

他社借入と総量規制について

総量規制とは、貸金業者からの融資額をその人の年収に応じて金額制限する規制のことです。

総量規制は貸金業者の貸しすぎによる多重債務者の増加を防ぐ目的で、平成22年6月18日から実施されています。

多重債務問題の解決と安心して利用できる貸金市場の構築を目指し、2006年12月に抜本改正され、段階的に施行後、2010年6月に完全施行されました。

引用元:貸金業法について|日本貸金業協会

総量規制により貸金業者での借入残高が年収の3分の1を超えると、新規の借入ができなくなります。

年収が300万円の方なら、年収の3分の1は100万円です。

アコムなど貸金業者やカード会社のキャッシングで借りれるのは最大100万円になります。

また、総量規制は借入金額については制限していますが、借入件数については制限していません。

そのため、年収300万円の人の場合、

1社から100万借入中 → 他社からはもう借りれない

5社から合計70万借入中 → 他社からあと最大30万円借入可能

ということになります。

今、消費者金融で借金がある方は、新たに借入を申し込む前に現在の借入総額がいくらかを確認することが大切です。

銀行カードローン1件と消費者金融1件で他社借入ある方が借りるには

今、銀行カードローンはもちろん消費者金融1社で借入がある方でさらにお金を借りるなら今借りている消費者金融とは別の消費者金融系カードローンがおすすめです。

プロミスで借りているならプロミス以外のアコムやアイフル、SMBCモビットのカードローンのどれかです。

他社借入ある方におすすめ

| カードローン | 主な特徴 |

|---|---|

プロミス | 銀行カードローンやアコムで借りた人が次に選ぶカードローン。2020年3月期の審査通過率は大手5社ではNo.1。※お申込み時間や審査によりご希望に添えない場合がございます。 |

アイフル | 他の大手に比べて他社からの「借り換え・おまとめ」にも積極的。他社借入ある人に特におすすめ。 |

アコム | 初めてのカードローンがアコムという人も多いが他社借入中の方も審査可能。銀行カードローンやプロミスで借りている人にオススメ。 |

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

銀行と消費者金融系カードローン両方に借入している場合、少なくとも借入件数が2件はあり、すでに収入に対してけっこうな割合の借入をしているはずです。

その状態では過剰融資問題が発覚して以降、審査が厳しくなっている銀行カードローンで新たに借入を申し込むのは、みすみす審査に落ちに行くようなもの。

そうなると必然的に選択肢は消費者金融系カードローンになってきます。

しかし、消費者金融系カードローンの借入は、総量規制で年収の1/3までに総融資金額が制限されています。

今契約中のすべての消費者金融系カードローンからすでに年収の1/3に相当する金額を借りている場合は、残念ながら申込みはできません。

その場合、消費者金融での借入を借り換える目的で金融会社各社が取扱う「貸金業法に基づく借換ローン」を利用しましょう。

今ご利用中の消費者金融で「貸金業法に基づく借換ローン」を扱っていれば、借り換えをオペレーターさんに相談してみるのもよいです。

他社借入ありで審査が不安ならアイフルの1秒診断でまずチェック!

銀行カードローンと消費者金融の両方で借入があると、申込み時の審査に通るか不安になるものです。

そんな時におすすめなのが、アイフルの事前借入診断「1秒診断」です。

アイフル以外にもプロミス、アコムなどでも事前診断サービスはありますが、アイフルがおすすめなのは他社借入金額に銀行カードローンでの借入も含めた金額で診断しているからです。

実際に消費者金融の審査では銀行カードローンでの借入・返済状況も個人信用情報照会で確認しています。

しかしプロミス、アコムの事前診断は他社借入状況を消費者金融での借入だけを対象としているので、事前診断と本番の審査結果に大きな食い違いが出る可能性があります。

その点、アイフルの1秒診断は銀行での借入も含めた現在の借入状況をトータルで診断してもらえるというわけです。

すでにアイフルで借入をしていて他社を検討中の方も、アイフルの1秒診断で審査結果のおよその感触を掴むことはできます。申込み前に試してみましょう。

審査が不安なら。正式申込み前にお試し診断ができるカードローン

申込み前の事前診断は各カードローンの公式サイトから、簡単な質問項目に答えるだけで、誰でも無料ですぐ利用できます。

氏名・住所など個人情報の記入なしで事前診断できます。

お試し診断がある主なカードローン

| カードローン | お試し診断名 | 入力項目 |

|---|---|---|

| プロミス | お借入診断 | 生年月日、年収、他社借入金額 |

| アコム | 3秒診断 | 年齢、年収(総支給額)、カードローン他社借入金額 |

| アイフル | 1秒診断 | 年齢、雇用形態、年収、他社借入金額(※銀行カードローンを含む) |

お試し診断を行った結果、「融資可能と思われます」という回答が出たら、現在借金があってもまた新たにカードローンを申し込んで借りられる可能性があります。

2件目、3件目のカードローンはいくら借りれるの?

カードローンの借入が2件、3件となると、銀行カードローンだけではなく、消費者金融のカードローンを利用している方も多いでしょう。

消費者金融のカードローンは貸金業法による総量規制の対象となっています。

今、消費者金融とクレジットカードのキャッシングでの借入がある方は、現在の借入合計額と合わせて年収の1/3以内に収まる金額が借りれる上限となります。

年収240万円の方の場合、年収の1/3相当額は80万円になります。この80万円がこの方が消費者金融やクレジットカードのキャッシングで借りられる上限です。

この方が現在消費者金融のカードローンで50万円の借入があると、残りは30万円です。

実際には利息の加算も含めて年収の1/3以内に収まるよう、カードローン会社で限度額が決められるので、追加で新たに借入可能なのは15万円くらいになります。

このように、自分の年収の1/3相当の金額から、現在の借入合計額を差し引いた金額が、新たなカードローンで借りられる金額の最大値になります。

消費者金融各社は貸金業法に基づく借換ローン・おまとめローン以外で総量規制以上の貸付を行うと法律違反となるので、年収の1/3以上の金額を貸し付けることは基本的ありません。

クレジットカードに知らぬ間にキャッシング枠が付与されていると審査で不利に

クレジットカードの場合、カード申込み時になんとなくチェックを入れてしまうなど、自分でも気づかないうちにキャッシング枠を付与している場合もあります。

それに気づかないままカードローンを申し込むと、現状の借入状況によっては審査に落ちる・少ない限度額で可決する、といったことも起こり得ます。

自分でも知らぬ間にクレカのキャッシング枠があるという場合、実際にはお金を借りていないことがほとんどです。

それでも年収の1/3に貸付が規制されている総量規制対象の借入枠を持っていることにはなってしまいます。

消費者金融系カードローンに申込みをしても、そのクレカのキャッシング枠の分だけ借入限度額が少なく設定されたり、審査に通らなかったりしてしまうのです。

消費者金融カードローンで申込みをする前に、現在持っている全てのクレジットカードにキャッシング枠がないかどうかも確認してみましょう。

奨学金返済やクレジットカードなど他の支払いに滞納があると審査に通らない。

カードローン申込み時の他社借入件数・借入金額には含まれないものの、気をつけたいのが奨学金の返済やクレジットカードの支払いです。

奨学金の返済は毎月きちんと支払っている人なら問題ありませんが、奨学金の返済を2ヶ月以上滞納していると、個人信用情報に金融事故情報として記録されます。

奨学金返済の滞納は2ヶ月まではセーフで、3回滞納するといわゆるブラックリスト入りします。

クレジットカードの支払いも数日程度の遅れならカード会社の温情で延滞金を払うだけで済むことが多いです。

しかしカード会社からの電話に出ないなど、滞納したまま不信感を抱かせる状態が続けば個人信用情報に事故情報として記録されます。

そうなるとアコムをはじめとする大手消費者金融の審査には通らなくなってしまいます。

審査申込みの前にクレジットカードや奨学金返済など、すべての支払いで滞納がないか確認しておきましょう。

金融ブラックや現在収入がない人は審査に通らない

お試し診断を試した結果、融資可能と思われますという判定が出ても、正式申込みでは絶対に借りれない方というのも存在します。

- 現在の借金の返済が遅れている方、滞納している方

- 任意整理・個人再生などの債務整理中の方

- 現在仕事をしておらず無職で収入のない方

該当する方はカードローンの申込みは諦めてください。

まず現在の借入先で返済を滞納している方は、残念ながら新規でカードローンを申し込んでも審査に落ちます。

「滞納分を返済したいから借りるんじゃ〜!」という声も聞こえてきそうですが、こればかりは仕方ありません。金融会社にとってきちんと返済していない人は、一番信用のない方なのです。

また現在債務整理中で、任意整理・個人再生により借金の引き直しをして返済中の方も借りるのは無理です。個人信用情報に事故情報が載っていますので、新たなカードローンでの借入は残念ながら不可能です。

借金はあるけど今は事情があって仕事をしていない、収入がないという方も、残念ながらカードローンの審査には通りません。まずはアルバイトや派遣の仕事に就くことを第一に考えましょう。

他社借入件数4件、5件、6件あるけどお金を借りたい。借りれるところは?

現在の他社借入が4件、5件、6件となると、借入件数だけでカードローンの審査に落ちてしまう場合がほとんどです。

銀行の借り換え・おまとめローンなら全ての借入をまとめることを前提に申し込んでみるのも一つの手ですが、審査が厳しくなっている銀行だけに、おまとめローンでも審査に通過できるかはかなり微妙なところです。

消費者金融も借入件数はともかく、借入総額がすでに総量規制の枠(年収の1/3)にひっかかっていたら普通にお金を借りるのは難しいです。

しかし消費者金融でも「貸金業法に基づく借換ローン」「おまとめローン」なら借換が必須条件となりますが、年収の3分の1以上でも借りれる可能性はあります。

総量規制になじまない貸付け(総量規制の「除外貸付け」)や、顧客の利益の保護に支障を生ずることがない貸付け(総量規制の「例外貸付け」)については、たとえ、年収3分の1を超えても返済能力があると認められれば貸金業者から借入れすることができます。

引用元:総量規制にかかわらず、お借入できる貸付けの契約があります|日本貸金業協会

これは総量規制の例外(顧客に一方的に有利となる借換え)に該当するためで、消費者保護のために国から認められている借入となります。

弱みにつけこむ闇金業者・悪徳業者の誇大広告には要注意!

「総量規制以上に融資可能!」「他社借入件数5件、6件の方も融資の相談に応じます」といった文言で積極的に融資しているように見える金融サイトも探せば見つかると思います。

しかしそういった業者は貸金業登録していない非正規の金融業者、いわゆるヤミ金の可能性が非常に高いです。

きちんとした貸金業者であれば、そうした広告や勧誘は貸金業法で禁止されているため絶対に行いません。

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:貸金業法第十六条(誇大広告の禁止等)|e-Gov

甘い言葉に乗って融資を受けてしまうと、トイチやトゴといった高金利の利息の支払いを要求されます。間違っても絶対に申込みをしてはいけません。

さらに注意したいのが、「多重債務者救済連盟」「全日本多重債務者貸金組合」「絶対借りれる消費者金融極甘審査ファイナンス」など、実在しない架空の団体を名乗って違法業者を紹介するサイトも存在することです。

十分な収入があり返済能力に余力があるにも関わらず、金融ブラックなど別の事情で審査が通らない人のカードローンなら、中堅や中小の消費者金融、街金などを当たれば見つかる可能性はあります。

借入件数が増えてお金を借りれない人の弱みにつけ込む、こうした悪質な業者には十分気をつけてください。

借金あるけどお金借りれる?さまざまな疑問に答えます!

100万円以上の借金があってもさらに借りることはできる?

レイクで100万借りてるけど他に借りれる所はありますか?

すでに200万円以上の借入があるけど、さらに借りることはできる?

確かに今借りている金額が100万円、200万円という規模になってくると、さらに借りたくても借りれるかどうか不安になってきますよね。

しかし実際のところ、他社借入中の方が新たにカードローンを申し込む際、審査では現在借りている金額そのものよりも、現在の返済状況、そして収入と借入金額とのバランスが重視されます。

たとえプロミスで100万円借りているとしても、あなたの年収が800万円ほどあり、プロミス以外に借入がないのなら、アコムでも借りれる可能性は十分にあるでしょう。

しかしあなたの年収が300万円ほどで、すでにプロミスで100万円借りているのなら、収入とのバランスからみて、アコムでは借りられないか、借りれたとしても限度額はかなり低めに抑えられる公算が大です。

金融会社から問われるのはあなたの現在の借金の金額ばかりではありません。現在の収入やきちんとお勤めかなど、貸したお金の返済能力に関する部分を非常に重視しています。

単純にすでに100万円借りているとよそでは絶対に借りられない、といった決まりや規制があるわけではありません。100万円という借金そのものより、ご自身の収入から考えて無理なく返済可能な借入であるかを判断してください。

他社借入中の専業主婦がさらにお金を借りる方法は?

現在借金をしている専業主婦の方の中には、専業主婦になってから今の借金を作ったのではなく、仕事をしていて収入のある時にカードローンでお金を借りるようになり、完済する前に妊娠や出産を機に仕事を離れざるを得なくなった方も少なくないと思います。

しかし仕事をしていた時と比べると、専業主婦の女性がカードローンで新たにお金を借りるのは一気にハードルが上がります。

まず、アイフルやプロミスといった大手の消費者金融のカードローンでは法律により自身に収入のない専業主婦の方の新規申込みはできません。

一部の銀行カードローンでは専業主婦の方も借入可能なところがあります。

ただし審査を通過できる可能性は、他社借入のない主婦の方と比べると低くなる点は否めません。

こちらの専業主婦の方が借入可能なカードローン記事も参考にしてください。

借金があっても借りれるカードローン、審査に通る決め手は返済能力。

借金あるけどお金借りたい。でも、借金まみれでもお金借りれるのか。

審査に通るのか不安はあるものの、他社借入あっても金融会社から返済能力があると見なされれば、借金があっても借りれるカードローンはあります。

借入金額や借入件数よりも、返済能力の有無の方が金融会社からは重視されます。

カードローンの総借入金額が300万円あっても、年収2000万円くらいある人ならまだ余裕でお金を借りることができます。

逆に他社借入1件で20万円の借入がある人でも、パートで月5万円しか収入のない人ならそれ以上お金を借りるのは難しくなります。

借金がいくらあるのか、他社借入件数が何件あるかよりも、現在の収入がいくらで返済能力が十分あるかの方がより重要です。

借金がある人のカードローンの選び方や注意すべき点はいくつかあるものの、返済能力が十分であれば、それほど心配することはありません。

借金があっても借りれるカードローンはいくつもあります。返済能力が十分ならそれほど心配することもありません。

しかしクレジットカードのキャッシングや複数のカードローンで、気づいたら給料の大半が返済に回さなければならなくなり、生活費が全然足りないといった状況になってしまう方もいるのが実際のところです。

借金をした状態で別のカードローンに借入をすることには、こうしたリスクがあることも考えて、慎重に利用してください。

【体験談】銀行と消費者金融2件の他社借入3件あっても借りれるカードローン

本当に他社借入あっても借りれるカードローンはあるのか。審査に通るのか。疑問に思う人も多いと思います。

今回は銀行カードローンと消費者金融2社の合計3件に借入がありながら、アイフルでお金を借りれた契約社員の男性にお話を伺うことができました。

体験者パーソナルデータ

nishiさん(仮名)/30代前半/男性

カードローン利用年:2017年

借入先:アイフル(スマホから)

借入当時の職業:契約社員

当時の年収:300万円

初回借入金額:7万円

最大借入金額:15万円

申込時の他社借入:3社150万円

他社消費者金融:70万円(2社)

銀行カードローン:80万円

申込んだ曜日:平日

審査結果連絡:その日のうち

アイフルのカードローンでお金を借りるきっかけは何でしたか?

他社の消費者金融や銀行のカードローンでの借入返済分があるため、生活は出来ないわけではないですが余裕もあまりない状況です。

そんな中、車の車検代金が約8万円前後かかりその費用がどうしても捻出できませんでした。

私の住む地域は都会ではないため、通勤や日々の生活のために車はどうしても必要です。そのためアイフルで借入をして、足りない車検代金を捻出することにしました。

お金のない時期に車検費用の支払いもあっては大変ですよね。すでに他社借入もある状況ではお金を貯めておくのも難しかったでしょう。

アイフルのカードローンは職場への在籍確認の電話はどんな感じでしたか?

私は店舗で接客を行う会社に務めていて、接客中以外の時間はある程度は個人の携帯電話に出ることも可能です。

まずアイフルから審査の中で会社への在籍連絡を行うと携帯電話に連絡がありました。

しばらくすると会社に私宛に連絡がありましたが、私はたまたま別に応対中のため電話に出ることは出来ませんでしたが、私が接客中である旨を伝えてもらい在籍確認は終了しました。

アイフルからの電話には直接出られなかったものの、特に問題なく勤め先確認ができたのですね。

アイフルへの返済で工夫していることなどはありますか?

銀行のカードローンと比べるとやはり金利が高いので、当月余裕がある時は約定返済額より多めに返済を行っています。

それに金利も1日単位でかかってしまうため、1日でも早く返済してできるだけ金利を抑えれるように心がけていています。

あと私は借入する時はコンビニATMを利用していますが、手数料がかかってしまいます。

そのため、必要な時に必要額をこまめに借入して何回も利用するのでなく、できるだけ月に1回以内の借入で済むような金額を借入しています。

なるほど。コンビニATMで何度も細かく借入をすると利用手数料だけでも合計で1000円以上とかになりますからね。

アイフルのカードローンを利用してみて良かったと思う点はありますか?

審査はやはりとても早く、即日での借入ができてとても有難かったです。

それに私は消費者金融2社と銀行カードローンですでに借入があり、アイフルは4件目なので審査には通らないかもしれないと、ダメモトの気持ちもありました。しかし審査に通ることができ、正直少しホッとしました。

総量規制の問題もあるのでキリのいい30万円の限度額とかは難しいと思っていた中、限度額16万円という金額になりました。

他社借入が多いにも関わらず、これはかなり柔軟に審査を行ってくれたのだと私は感謝しています。

他社借入が3件もある中で、審査に通って借りれることがまずありがたかったのですね。総量規制で年収の3分の1までしか貸付できない縛りがある中で、アイフルは確かに融資をがんばってくれた印象がありますね。

アイフルの利用を検討中の方に、何かアドバイスすることはありますか?

アイフルは審査時間は早く借入も即日で対応してくれるため、急ぎ現金が必要な方は大変有難い存在かと思います。

審査も個人的にはかなり柔軟に対応してくれた印象があり、アイフルにはとても感謝しています。

しかし、金利は銀行カードローンと比べるとやはり高いので、最初は銀行カードローンにまずは申込してみるのがいいかなと思います。

銀行カードローンと比較してしまうと、確かにアイフルの金利は高いですね。今は銀行カードローンは借金があると借りれないことが多いので、すでに借金がある人はアイフルを選ぶのが良さそうですね。どうもありがとうございました。

※インタビュー内容はプライバシー等を考慮して加筆・修正の上、掲載しています。

借金があっても借りれるカードローン

| カードローン | 主な特徴 |

|---|---|

プロミス | 銀行カードローンやアコムで借りた人が次に選ぶカードローン。2020年3月期の審査通過率は大手5社ではNo.1。※お申込み時間や審査によりご希望に添えない場合がございます。 |

アイフル | 他の大手に比べて他社からの「借り換え・おまとめ」にも積極的。他社借入ある人に特におすすめ。 |

アコム | 初めてのカードローンがアコムという人も多いが他社借入中の方も審査可能。銀行カードローンやプロミスで借りている人にオススメ。 |

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。